Warum Anleger bei ASTORIUS gut investiert sind.

Ein Emissionshaus, dessen Investmentvermögen in einem anspruchsvollen Marktumfeld keine Mehrwerte erzeugen können, würden wir in so einer Lage nicht zum Premiumpartner küren, ganz gleich wie gut das Haus ansonsten sein mag. Private Equity ist grundsätzlich und in der aktuellen Krise als Anlageklasse besonders interessant. Also, liebe Kunden: aufgepasst.

Der Private Equity-Markt wird immer noch unterschätzt.

Die in den letzten 40 Jahren erfolgreichsten institutionellen Investoren (Pensionskassen, Stiftungen und Staatsfonds) haben Private Equity Gewichtungen in ihren Portfolios von 20 % bis 40 %. Deutsche Investoren liegen meist zwischen 0 % und selten mal 10 %. Da ist noch viel Potential. Private Equity (PE) gewinnt zwar zunehmend auch unter deutschen Privatanlegern Freunde, ist für viele aber immer noch ungewohntes Terrain.

In der derzeitigen Pandemiekrise zeigt sich dieser Markt nicht nur als erstaunlich resilient, sondern erneut sogar als potentieller Krisenprofiteur. In Wirtschaftskrisenzeiten aufgelegte PE-Fonds haben in der rund 25-jährigen Historie dieser Anlageklasse immer besonders gute Renditen bzw. besonders hohe Multiples (Vermögensvermehrung) für die Anleger erwirtschaften können. Die Gründe dafür sind gut analysiert und lassen erkennen, dass das sehr wahrscheinlich auch nach der Coronakrise so sein wird.

Durch die breite Streuung und die relativ niedrigen Mindestanlagesummen der von uns geprüften Angebote, können Investoren*innen den Vermögensanteil in Private Equity gut und systematisch auf zweckmäßige Niveaus erhöhen. Das gezeichnete Investment wird nicht sofort abgerufen, sondern in der Regel über 2 bis 4 Jahre in Teilzahlungen eingebracht. Private Equity ist also sehr gut für strategische Vermögensplanung geeignet.

Die Grundlagen stimmen.

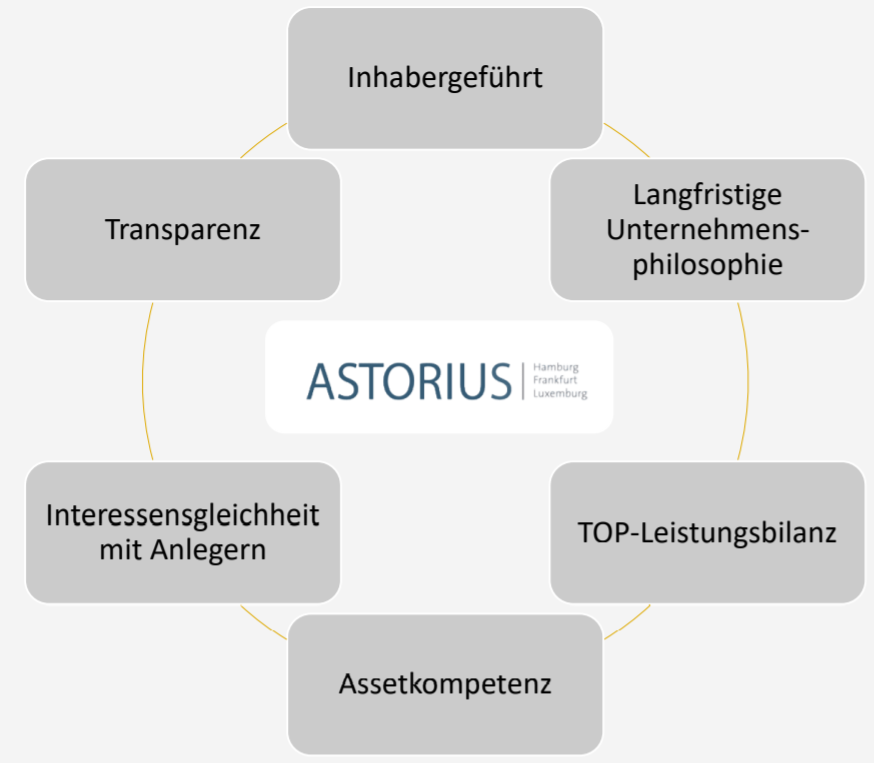

Wir haben einen standardisierten Prüfungsprozess, der sechs aus unserer Sicht wesentliche Faktoren prüft (siehe Grafik). Unsere Erfahrung zeigt, wenn diese sechs Faktoren stimmen, haben wir es mit einem guten Emissionshaus zu tun.

Die besten (allerdings auch einige der schlechtesten) Emissionshäuser sind inhabergeführt. Damit einher geht bei den Guten eine langfristige Unternehmensphilosophie, deren Werte durch den Einfluss des Unternehmers auch konsequent gelebt werden. Zumindest bei den von uns zu Premium Partnern gekürten Häusern sorgt die Werteorientierung auch für eine Interessengleichheit mit den Anlegern, bspw. indem das Management nennenswert auch privat in den eigenen Investments investiert ist.

Es hat sich außerdem gezeigt, dass die Performance dann dauerhaft am besten analysierbar ist, wenn die Assetkompetenz im Hause ist und nicht als Dienstleistung Dritter eingebunden wird. Es gibt keinen Grund für Intransparenz – und auch keine Entschuldigung. Da sind wir sehr genau. Denn nur Transparenz ermöglicht einen konsistenten Prüfungsprozess durch Hörtkorn Finanzen mit valider Aussagekraft.

Last but not least münden die zuvor geprüften Faktoren in der Regel in eine makellose Leistungsbilanz. Die ist im Falle von ASTORIUS noch nicht umfassend. Doch in den ersten Fonds des Hauses, dem „ACF I“ und „ACF II“ bringen die ersten Exits Anlegern äußerst attraktive Multiples. Alles spricht dafür, dass dieser Erfolg Methode hat. Damit stimmt das noch etwas unvollständige Bild, und weiteres Abwarten ist überflüssig.

Was ASTORIUS zu ASTORIUS macht …

… und nicht zu irgendeinem guten Emissionshaus. Entscheidend ist immer der Koch, nicht die Speisenkarte. So ist das auch in diesem Fall. ASTORIUS wurde von Thomas Weinmann initiiert und gegründet. Nicht nur die Unternehmensphilosophie, sondern auch der gesamte operative Prozess der Zielfondsauswahl trägt maßgeblich seine Handschrift. Und der ist entscheidend für die gute Performance der emittierten Investments.

Thomas Weinmann war in seiner früheren und ebenfalls sehr erfolgreichen Karriere selbst direkter Private Equity Investor, also in verantwortlicher Position bei einer PE-Gesellschaft als Fondsmanager. Er weiß seither sehr genau, woran man Qualität erkennt, welche Fragen man in der Zielfondsauwahl den Managements zu stellen hat und wie man die Zahlen und Fakten richtig bewertet.