Wesentliche Anlegermotive: Schutz vor Geldentwertung (Inflation) und Ersatz für sichere Zinseinnahmen

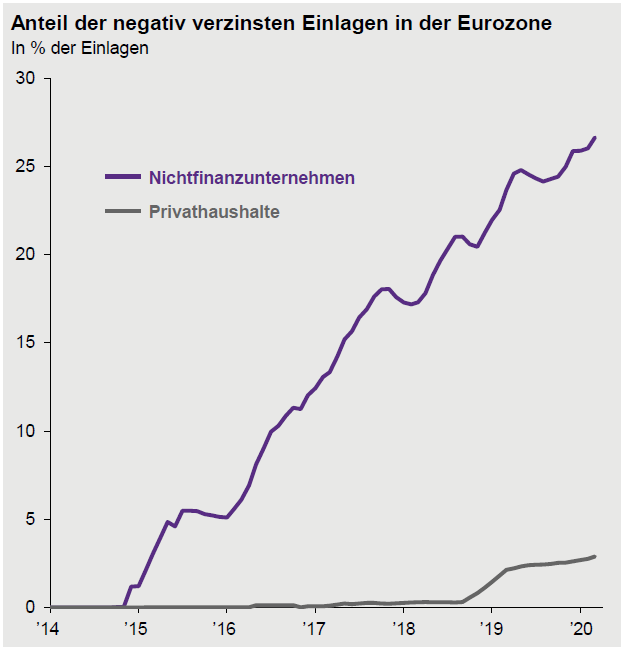

Gerade in Zeiten zügelloser Geldpolitik, niedriger und negativer Zinsen sowie sich ankündigender, deutlich anziehender Inflation ist der Schutzgedanke zunehmend ausgeprägt. Das hart erarbeitete Vermögen, das verantwortete Familienvermögen und -erbe oder auch die ersten Früchte der Arbeit, welche angelegt werden, wollen geschützt werden. Niedrig- und Negativzinsen sind der Kriechstrom des Geldbeutels und zehren kurzfristig unbemerkt und langfristig fatal am Wohlstand.

Lange Zeit war dieses Thema eher theoretischer Natur. Zum einen aufgrund hinter uns liegender deflationärer Jahre und weil es schwerfällt, in Realzinsen (also Nominalzins abzüglich Inflation) zu denken und entsprechend zu handeln.

Die Realzinsen sind schon einige Jahre katastrophal niedrig und länger als ein Jahr negativ. Dass jetzt richtig Bewegung in die Wahl der zukunftsfähigen Geldanlagen kommt, liegt am jetzt auch katastrophal niedrigen Nominalzins. Wenn Anleger nun schon vor Berücksichtigung der Inflation drauflegen bzw. leer ausgehen, fällt es leichter die kurzfristig abstrakte und langfristig zerstörerische Inflation in das Anlageszenario zu assoziieren.

Niedrige Refinanzierung von Sachwertanlagen

Der Nachteil der Niedrigzinsen auf der Guthabenseite ist ein großer Vorteil auf der Ebene einer Fremdfinanzierung. Traditionell werden vor allem Immobilien- und Infrastrukturinvestments ebenso wie Unternehmensübernahmen im Bereich Private Equity mit anteiligem Fremdkapital refinanziert. Neben dem Eigenkapital der Investoren wird Fremdkapital eingesetzt, sobald die zu erwartende, nachhaltige Rendite aus dem Zielinvestment A) moderaten Risiken ausgesetzt ist und B) über den Fremdkapitalkosten liegt. Beides ist bei Refinanzierungskosten unter 2 % gegeben und führt dazu, dass Investoren durch Einsatz von Fremdkapital sehr viel mehr Anlagevolumen investieren können und dies auch bis auf weiteres tun werden.

Dieser Faktor war und ist auch weiterhin ein Werttreiber hinter vielen Wertentwicklungen verschiedener Anlagekategorien. Im Bereich der Ausschüttungsorientierten Investments ist das eine Chance und ein berechtigter und nachhaltiger Werttreiber. Im Bereich der Aktien sehen wir dieses Phänomen eher kritisch. Bei US-Aktien beispielweise sind die fremdfinanzierten Engagements dieses Jahr um mehrere hundert Milliarden (Jan bis April ca. 400 Mrd. USD) gestiegen und bewegen sich bisweilen auf Rekordniveau.

Weitere Motive: Gewinnmitnahmen und Rebalancing

Sachwerte sind die letzten Jahre hervorragend gelaufen. Etliche unserer Empfehlungen haben neben den laufenden Ausschüttungen teils beträchtliche stille Reserven aufgebaut. Die von Hörtkorn Finanzen empfohlenen Immobilienfonds haben Wertzuwächse erzielt. Noch ist das nicht immer offensichtlich. Viele unserer Empfehlungen sind mit sicheren, langlaufenden Mietverträgen ausgestattet. Die Früchte dieser Strategie werden erst bei Veräußerungen oder Anschlussmieten geerntet und kassenwirksam.

Die Gesamtperformance eines Investments setzt sich aus den laufenden Erträgen und der Wertentwicklung der Substanz zusammen. Sachwertorientierte Anleger wollen vor allem möglichst planbare regelmäßige Auszahlungen, denen valide, langlaufende Verträge unterliegen. Zudem achten erfolgreiche Sachwertinvestoren darauf, nicht nur „einen Mietvertrag“ zu kaufen, sondern auch auf den Substanzwert des Sachwertes und den Manager. Das ist wesentlicher Bestandteil unserer Maximen. Wir nennen es „Der Koch ist entscheidend, nicht die Speisekarte“.

87 % unserer Kunden haben mehr als 3 Sachwertbeteiligungen mit uns

Wichtiger ist der Blick nach vorn. Aktuell erwarten wir, dass immer mehr Anleger Gewinnmitnahmen im Bereich Aktien und Renten vornehmen werden. Beide Anlagekategorien sind die letzten 10 Jahre herausragend gut gelaufen. Dass bei Anleihen die Luft raus ist, erschließt sich leichter als bei Aktien. Wenn die Zinsen weltweit nominal niedrig und in den Wohlstandsregionen real negativ sind, dann ist klar, dass das Ende der Fahnenstange erreicht zu sein scheint.

Hierbei ist tatsächlich bedeutsam, dass institutionelle Investoren noch riesige Bestände in Anleihen haben und private Anleger Aktienbestände wie noch nie halten. Wir – und auch einige andere führende Analysten – gehen davon aus, dass beide Parteien

⦁ Gewinnmitnahmen machen werden.

⦁ Für ihre Portfolios ein Rebalancing vornehmen werden.

Gewinnmitnahmen erfolgen von Zeit zu Zeit ohnehin und äußern sich an den Aktienmärkten in Korrekturen, die in der Regel -10 % bis -20 % umfassen. Die Rebalancings der institutionellen Portfolien erfolgen langsamer und strategischer. Dazu hatten wir bereits in unseren Newslettern berichtet und die enorme Masse an Kapital erörtert, die in den nächsten Jahren in den Immobilien- und Private Equity Markt fließen wird.

Was bedeutet das für vorausschauende Anleger?

Mittel- und Langfristig ist das einfach nur gut für Sachwertanleger, da die vorgenannten Faktoren mindestens wertstabilisierend, wenn nicht wertsteigernd wirken sollten. Kurzfristig (0 – 18 Monate) sehen wir, dass Anleger sich fragen können, ob sie zufrieden mit den Gewinnen aus den Anleihen und Aktien sind. Es ist zu 100 % so, dass selbst die kühnsten Erwartungen in den letzten Jahren bei beiden Anlageklassen übertroffen worden sind.

Bis eine Gewinnrealisierung vorgenommen wurde, handelt es sich an der Börse jedoch nur um eine Zahl auf dem Depotauszug bzw. Bildschirm und ist mithin im Zweifel ein Papiertiger. Wenn Anlageziele bereits erreicht oder übertroffen wurden, scheint es angeraten, über Gewinnrealisierungen oder Rebalancing auch vor einer Korrektur nachzudenken.

Sicherheit durch Streuung als Antwort auf unvermeidbare Finanzmarktrisiken

Abschließend möchten wir Ihnen noch von einer Beobachtung berichten. Viele unserer Kunden beschäftigten sich früher damit ob investiert werden soll oder nicht. Wenn die Entscheidung gefallen ist, in Sachwerte zu investieren, wurde oft überlegt, ob die eine oder die andere Empfehlung von Hörtkorn Finanzen umgesetzt werden soll. Inzwischen beobachten wir immer mehr, dass die teils quälende Fragestellung „Entweder – Oder?“ in die zielführende Entscheidung „sowohl als auch“ gewandelt wurde.

Auf Nachfragen bei Kunden hören wir dazu vor allem zwei entscheidende Gründe

- Das Budget für Sachwertanlagen ist höher als früher.

- Der Analyse- und Selektionsprozess von Hörtkorn erleichtert es, mehrere positive Entscheidungen zu treffen.

Der erste Punkt ist selbsterklärend, auf den zweiten gehen wir kurz ein.

Im Bereich Sachwertanlagen sind meist nur begrenzte Anlagevolumen verfügbar. Gerade in dem aktuellen Marktumfeld stehen manchmal nur 1, 2 oder 3 Monate für eine Entscheidung mit für Sachwerten typische Bindungswirkung zur Verfügung.

Kunden, die sich intensiv mit unserem Selektionsprozess beschäftigt haben, fällt es leicht das konkrete Einzelinvestment auf die Tauglichkeit für das eigene Portfolio zu prüfen. Es geht schneller, weil einige der für Hörtkorn Finanzen obligatorischen Prüfpunkte und Qualitätsmerkmale bekannt sind und diese nicht mehr detailliert diskutiert werden. Es geht in den Vermittlungen dann vor allem um die für Anleger spezifischen Punkte und weniger um die allgemeinen Produktmerkmale und warum der Anbieter ausgewählt wurde etc.