„Zeitmaschine“ heißt: Sie profitieren als Investor heute von Preisen und Zinsen aus dem Jahr 2020

Corona war ein „schwarzer Schwan“

Die „Covid 19“-Virus-Epidemie trat unvorhersehbar und plötzlich für alle überraschend auf, ein typischer „schwarzer Schwan“, wie ihn das Wirtschaftslexikon beschreibt. Es hat die Volkswirtschaften weltweit fast ohne Ausnahme kurzfristig in erhebliche Krisen gestürzt, so auch in den USA.

Wenn so etwas geschieht, schlägt die Stunde der abgeklärten Profis, die als erste die Chance als Gegenpol der Krise erkennen und ergreifen. Während „das Volk“ voller Schrecken auf die Krise und die Risiken blickt, geht der Blick der Profis in die andere Richtung – auf Schnäppchenjagd.

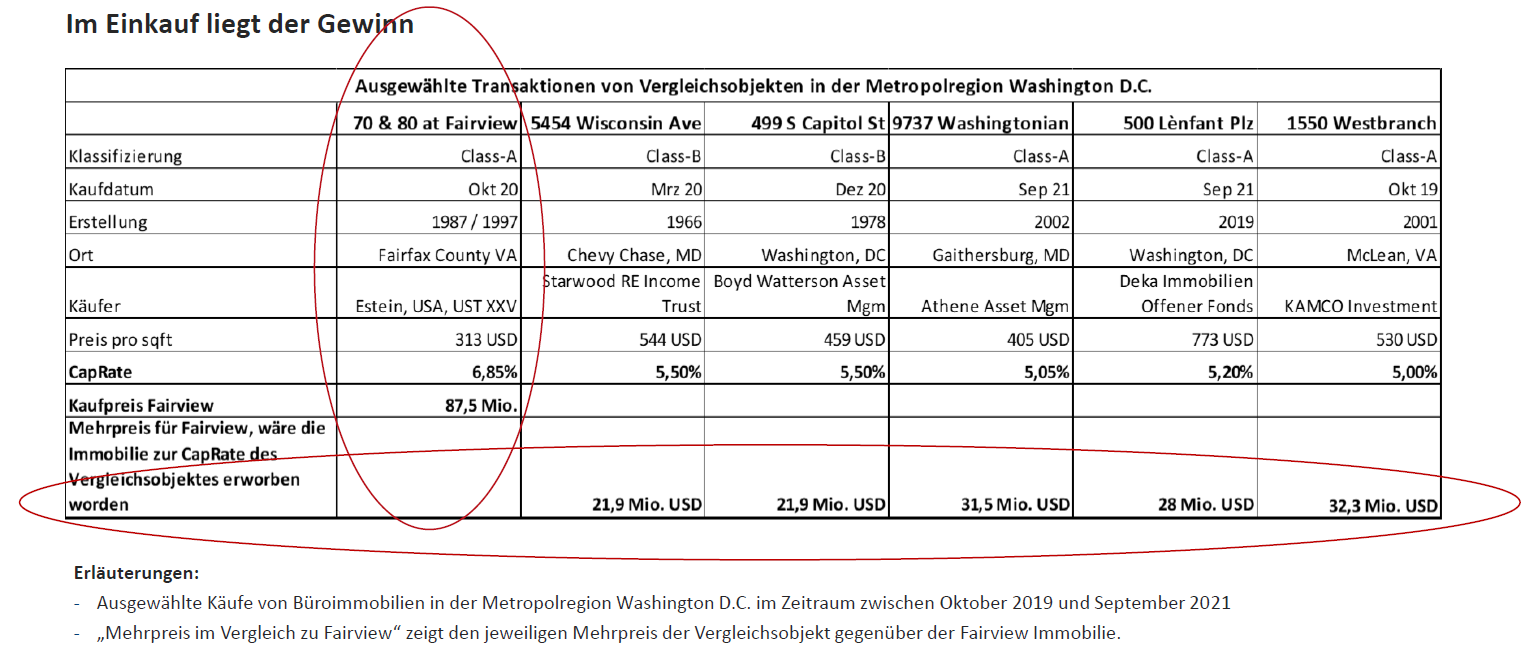

Wenn man als erfahrener Spezialist seine Hausaufgaben gemacht hat, dann steigt die Wahrscheinlichkeit stark, dass man zum günstigsten Zeitpunkt für einen Krisengewinner-Deal am richtigen Ort zur Stelle ist bzw. die richtigen Kontakte hat. Vorletzten Sonntag konnten wir Ihnen von solch einem Ausnahme-Deal berichten, den US Treuhand 2020 an Land ziehen konnte. Den Profis um Lothar Estein gelang es mitten in der tiefsten Coronakrise, ein Class-A Bestandsobjekt in der Metropolregion Washington D.C. (USA) rund 25 % unterhalb des marktgängigen Preisniveaus zu erwerben. Wir haben Ihnen nachfolgend nochmal die Tabelle hierzu eingefügt, die den enormen Einkaufsvorteil und mithin die heute bestehende, millionenschwere stille Reserve quantifiziert.

Vergleichen Sie die CapRates; die letzte Zeile zeigt die hypothetischen Mehrkosten durch die niedrigeren CapRates der Vergleichs-Deals. US Treuhand hat also das Investmentvermögen des „UST XXV“ äußerst geschickt eingekauft. Die stille Reserve im Einkauf bietet zusätzliche Absicherung zu den langlaufenden Mietverträgen und hat das Potential, zum Verkaufszeitpunkt des Objektes ein enormer Renditehebel zu sein.

Heute, im Umfeld einer erstarkten US-Wirtschaft, einer Post-Corona-Normalität sowie erheblich gestiegenen Preisen werden am US-Immobilienmarkt andere Preise aufgerufen. Wer jetzt in den UST XXV investiert, nutzt noch die herausragend günstigen Konditionen dieses Ausnahme-Deals aus dem Jahr 2020.

Zinsentwicklung mit geldwertem Vorteil für Anleger

Der Deal fand im Oktober 2020 statt, vor rund eineinhalb Jahren. Das Fremdkapital wurde zu einem Zinssatz von 3,288 % p.a. finanziert. Die Zinsen für Hypotheken in den USA liegen aktuell im Schnitt rund 2 % höher als noch vor einem Jahr. Würde man einen vergleichbaren Deal wie „70 & 80 Fairview“ heute abwickeln, lägen die Fremdfinanzierungskosten ebenfalls rund 2 % höher, so schätzen wir. Wer als Investor in den UST XXV einsteigt, hat auch diesen Vorteil von Beginn an im Investitionsvermögen. Dieses ist unseres Erachtens nach eine zweite stille Reserve, welche mit der Laufzeit und den ersparten Zinskosten weiter beträchtlich anwächst.

Wie landet so ein Ausnahme-Deal in einem Publikums-AIF?

Zwar kann ein kapitalstarkes Emissionshaus wie ein institutioneller Investor auftreten und mitbieten, doch warum sich die Mühe machen und Hunderte Investoren suchen, anstatt es kurz und bündig mit gutem Gewinn an einen Großinvestor weiterzureichen? Normalerweise greifen die großen institutionellen Investoren solche Deals ab.

Die Antwort darauf fällt nicht sofort ins Auge, ist aber dennoch schlüssig und im Grunde einfach: Lothar Estein, Co-Gründer der US Treuhand, ist selbst nennenswert investiert und daher daran interessiert, langfristig das Beste aus dem Deal zu machen. Als erfahrener Profi weiß er, dass die Wertschöpfung einer Immobilie direkt abhängig von einer erstklassigen Bewirtschaftung ist. US Treuhand hat das Asset Management über viele Jahre im eigenen Hause nach eigenen Vorstellungen aufgebaut.

Hätte er die Immobilie an einen Investor weiterverkauft, wäre die Wertschöpfung zwar schnell und die durchaus enorme stille Reserve aus dem Einkauf kapitalisiert. Der Profit wäre jedoch deutlich geringer als bei einem langfristig ausgelegten Investment.

Im Ihnen jetzt noch zugänglichen Publikumsfonds wird das gesamte Potential dieses Investments über die Laufzeit entwickelt und der maximale langfristige Gewinn realisiert.

Daraus ergibt sich auch der Haken an der Sache – Es ist kein Fonds für schnelles Geld

Es ist also tatsächlich erfreulich, dass Lead-Investor Lothar Estein und seine Immobilien-Profis von US Treuhand ihr Handwerk mittel- und langfristig besser ausführen können, wenn sie mehrere Investoren daran partizipieren lassen. Und es ist der einzige Grund, dass Sie als Privatanleger oder semiprofessioneller Investor an so einem Ausnahme-Deal teilhaben können.

Allerdings gibt es auch einen Haken, wenn auch nur einen kleinen: Bei US-Treuhand wird, vermutlich auch weil Lothar Estein als Lead-Investor mit rund 10 % persönlich investiert ist, Sicherheit sehr großgeschrieben. In der Tabelle oben können Sie erkennen, dass die „Cap Rate“, das Äquivalent zur Mietrendite, mit 6,85 % deutlich über der jährlichen Ausschüttungsprognose des betroffenen Fonds „UST XXV“ von 5,75 % (4,5 % für 2022) liegt. D.h., der Fonds baut jedes Jahr rund 1 Mio. USD als Liquiditätsreserve auf. An denen partizipieren Sie als Anleger erst mit der Schlussauszahlung bei Abwicklung des Fonds nach voraussichtlich rund acht Jahren (2030).

Mehr als nur ein Immobilieninvestment

Wer in US-Immobilien investiert, investiert auch in den Dollar. Grundsätzlich spricht einiges dafür, bei der Vermögensdiversifikation auch die Währung mit einzubeziehen.

Am 16. März 2022 hat die amerikanische Zentralbank Fed die Zinsen um 0,25 Prozent angehoben. Diese Zinserhöhung ist die erste seit Ende 2018. Der Chef der amerikanischen Zentralbank, Jerome Powell, hat angekündigt, dass im Jahr 2022 weitere Zinsschritte folgen werden. Die Zinsentwicklung in Europa kann und wird dem nicht folgen.

Kurz- und mittelfristig gilt als Faustformel: Je größer der Zinsabstand zu den USA ist, desto mehr Kapital wandert in die USA und stärkt den Dollar. Die Währungsdiversifikation zum Euro kann sich jeder Europäer leicht mit diesem soliden Immobilien Investment sichern. Nach Meinung der Analysten stellt dieses im aktuellen Umfeld sogar eine Zusatzchance dar.