Haben wir einen kollektiven Realitätsverlust der Investoren?

Gastbeitrag von Stefan Schrader, Vermögensmanager seit 1995.

Das ist eine Frage, die sich Betrachter aktuell oft stellen. Parallel zu nahezu 30 Millionen Arbeitslosen innerhalb weniger Wochen in den USA steigen die Aktienkurse rasant. Der über eine Dekade mühsam erarbeitete Jobzuwachs in den USA wird innerhalb von sechs Wochen eliminiert. Die Kurse holen in der gleichen Zeit einen Großteil des historischen Corona-Crashes mit über –30 % aus der ersten Märzhälfte auf.

Auch auf unserem Heimatmarkt beobachten wir einen rasanten DAX-Anstieg, wenngleich nicht in US-amerikanischen Ausmaßen, so doch gleichermaßen verwunderlich. Selbst Hobbyvolkswirten, die nicht Arbeitsmarkt-, Industrie- oder Finanzmarktexperten sein müssen, fällt auf, dass sich da etwas unrund anfühlt. Die kognitive Dissonanz ist beträchtlich. Auch wenn die Prognose des Ifo-Instituts mit einer Schrumpfung der deutschen Wirtschaftsleistung um 20 % für 2020 nicht eintreten sollte, so ist doch offenkundig, dass die aktuellen Maßnahmen des nahezu globalen Shutdowns wahrnehmbare Spuren in den relevanten Volkswirtschaften hinterlassen müssen. Als ein Indikator dient der globale Ölverbrauch, der aktuell auf dem Niveau von 1968 liegt!

Warum steigen die Kurse von Aktien, Anleihen oder auch Gold seit Wochen wieder so stark?

Bei Gold hat es eine vielschichtige und berechtigte Logik und ist daher nachvollziehbar. Aber warum Aktien und Anleihen scheinbar unaufhaltsam positiv verlaufen, widerspricht dem gesunden Menschenverstand. Koppeln sich diese Märkte nun gänzlich von den realwirtschaftlichen Entwicklungen ab?

Was haben ein Spaziergang und Finanzmarktentwicklungen gemein?

Eigentlich ist das Verhältnis von Wirtschaft und Aktien so, wie es einst Börsenerklärer Andre Kostolany bildhaft beschrieb: „Mit der Wirtschaft und der Börse verhält es sich wie mit einer Person, die mit ihrem Hund spazieren geht. Man geht langsam und stetig voran. Der Hund läuft vor und zurück. Aber beide bewegen sich in die gleiche Richtung und kommen zeitgleich wieder zu Hause an. Der Spaziergänger ist die Wirtschaft, der Hund die Börse.“

Börse ist einfach.

So erkläre ich auch seit einem Vierteljahrhundert Investoren, dass langfristig ausschließlich die Gewinnentwicklung eines Unternehmens über den Verlauf des Börsenkurses entscheidet. Es ist LANGFRISTIG tatsächlich so monokausal und einfach, und daran ändert sich nichts. Ich denke, das ist die erste klare und gute Nachricht in diesem Gastkommentar.

Auch bei Anleihen ist es „eigentlich“ ganz einfach. Es entscheidet „eigentlich“ ausschließlich das erwartete Ausfallrisiko einer Anleihe (die ja immer ein Kreditgeschäft ist), die Laufzeit der Anleihe und abschließend noch die Wechselwirkung zu einem risikolosen Zins, den Anleger traditionell in Staatsanleihen der Top-Staaten wie USA oder Deutschland sehen.

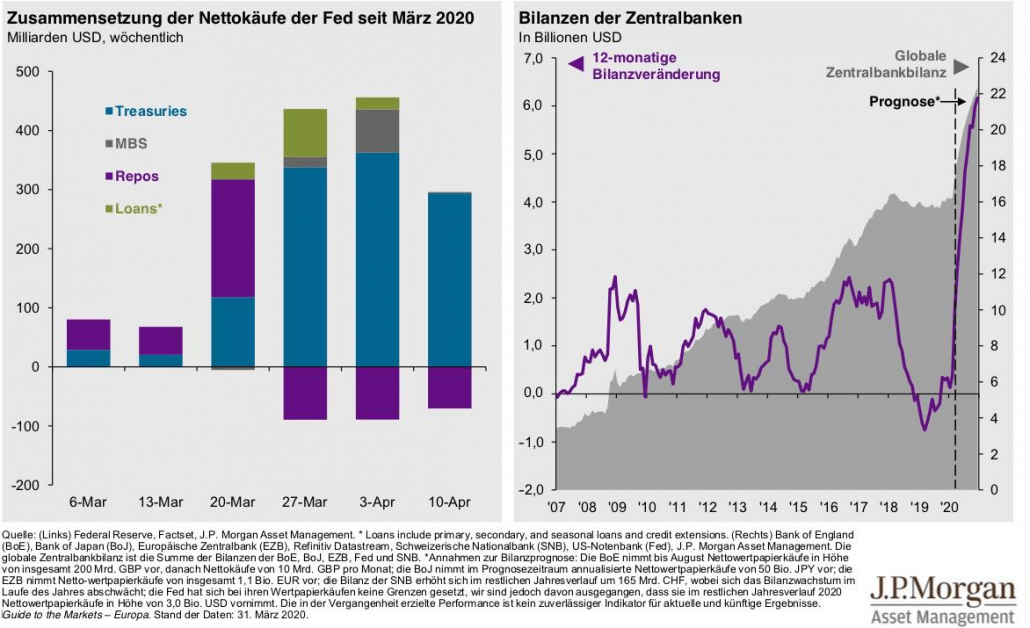

Dass es kurzfristig anders ist, wird gerade deutlich. Momentan geht quasi der Hund mit dem Herrchen/Frauchen spazieren. Das soll bedeuten, dass das Bedürfnis der Politik zur Erhaltung der Finanzmarktstabilität und -entwicklung zu massiven realwirtschaftlichen Maßnahmen führt. In bisher unbekanntem Ausmaß und noch nie dagewesener Geschwindigkeit wurden sowohl von den Staaten als auch von den globalen Notenbanken teils gigantische Stützungs- und Fördermaßnahmen verabschiedet. Kurzfristig nimmt das den Investoren die Angst vor den inzwischen unabwendbaren realwirtschaftlichen Konsequenzen. Zudem weckt die Erwartung der in den Finanzmarkt fließenden Liquidität Begehrlichkeiten auf weiter steigende Notierungen. So wird beispielsweise die amerikanische Notenbank dieses Jahr ungefähr 7 Billionen USD an Liquidität in den Markt geben. In den letzten Monaten gab es mehrere Tage, an denen mehr als 100 Mrd. USD pro Tag zur Verfügung gestellt werden mussten.

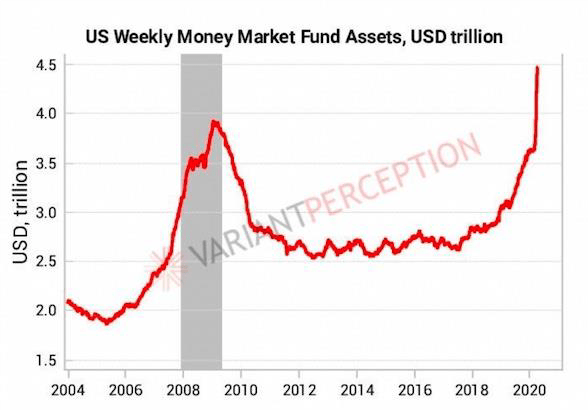

Zudem haben im massiven Abverkauf Anfang März die Geldmarktfonds in den USA historische Bestände erreicht. Neben der künstlichen Liquidität aus den Staatsprogrammen und den Notenbankmaßnahmen ist der Bestand des geparkten Geldes aktuell mit über 4,5 Billionen USD sehr hoch. Auch hier erwarten viele professionelle Investoren, dass diese Gelder unabhängig von der tatsächlichen Wirtschaftsentwicklung im Jahresverlauf in den Aktienmarkt fließen und die Preise steigen lassen werden.

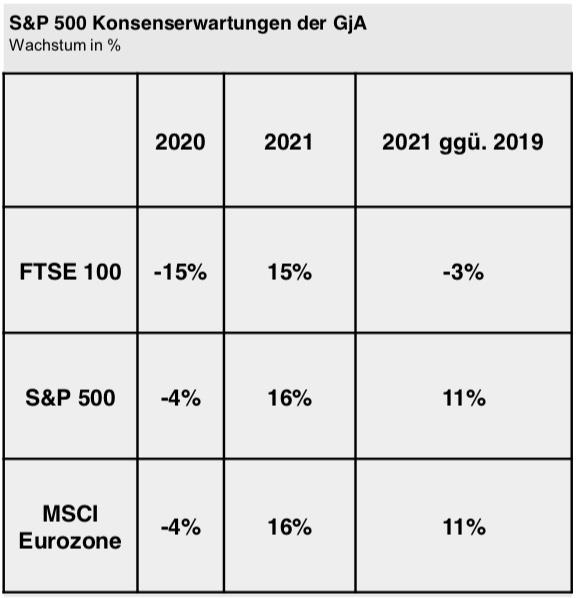

Es gibt also Gründe für weiter steigende Kurse. Diese Gründe basieren auf der Logik, dass Liquidität aktuell Strafzinsen verursacht und Investoren aus Mangel an Alternativen in Aktien gehen werden. Langfristig schließe ich mich dieser Einschätzung an. Kurzfristig wirft die Entwicklung der Aktienmärkte viele Fragen auf. So liegt bspw. der aktuellen Kursentwicklung eine vollkommen unrealistische Analystenerwartung zugrunde. Nämlich die, dass die Gewinnentwicklung der Unternehmen in den USA und Europa bspw. im nächsten Jahr schon wieder 11 % über den Gewinnen des letzten Jahres liegen wird.

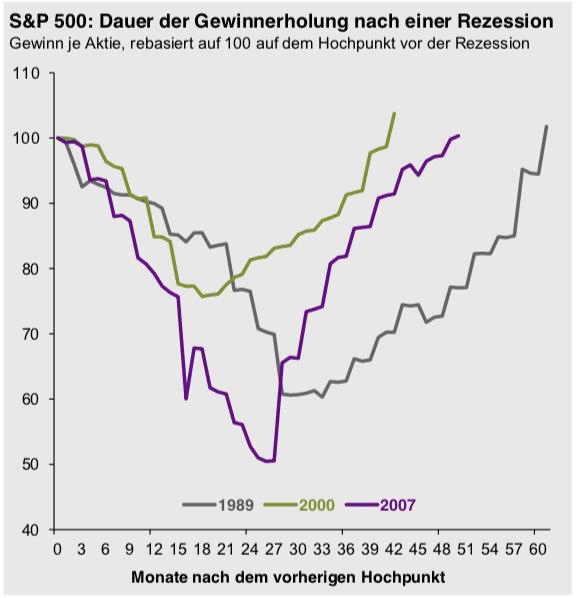

Ich persönlich halte das für ausgeschlossen. Der beistehenden Grafik können Sie entnehmen, wie lange es in vergangenen Rezessionen gedauert hat, bis die Gewinne wieder das Vorkrisenniveau erreicht hatten. Sie sehen, dass das nie weniger als drei Jahre brauchte. Warum es dieses Mal nach nur zwei Jahren sogar 11 % mehr Gewinn als vorher sein sollten, erschließt sich mir nicht.

Die kurzfristige Entwicklung am Aktienmarkt und die dahinterstehende Psychologie erkläre ich Ihnen nachfolgend anhand einer einzelnen Aktie (es geht hierbei um die Erklärung und ist weder eine Kauf- noch eine Verkaufsempfehlung):

Amazon, der Krisengewinner überhaupt!

Amazon gehört zu den absoluten Top-Performern im Aktienbereich. Der Grund: Die Masse der Investoren sieht, dass Amazon dem zum Großteil stillgelegten Einzelhandel endgültig den Rang abläuft und massiv profitiert. Amazon scheint also ein offenkundiger Krisengewinner zu sein. So gut wie alle kaufen diese Aktie, die auf neuen Höchstständen notiert. Aber ist diese Einschätzung zutreffend?

Dass Amazon Krisengewinner ist, steht fest. Nicht nur wegen des Handels. Amazon hat drei große Geschäftsbereiche. Neben dem Handel ist Amazons 2006 gegründetes Tochterunternehmen AWS (AWS = Amazon Web Services) isoliert betrachtet das am schnellsten wachsende Unternehmen der dokumentierten Wirtschaftsgeschichte. Zudem ist Amazon mit seinem Bezahldienst Amazon Pay in einem dritten Mega-Wachstumsmarkt stark aufgestellt. Also ein klares JA, dass Amazon Krisengewinner ist. Alle drei ohnehin schon stark wachsenden Geschäftsbereiche erhalten durch die Corona-Krise noch einen Schub. Amazon hat aktuell rd. 100.000 Stellen weltweit unbesetzt.

Ausschlaggebend dafür, warum ich Amazon zur Erläuterung wähle, ist, dass es gut das aktuelle Dilemma und Verhalten der Investoren anhand eines Unternehmens erklärt, das jeder kennt. Oder besser gesagt, bei dem die meisten die Illusion haben, es zu kennen.

Haben Sie bei Amazons Wachstumsstory gleich an AWS und die Bezahldienste gedacht? Aber diese beiden Bereiche sind im Gegensatz zum Versandhandel extrem profitabel, wachsen auch sehr stark und haben trotzdem eine noch höhere Chance auf Skalierung. Dort kann Amazon überproportional stark wachsen. Diese Geschäfte sind zudem nicht so personalintensiv und noch konjunkturunabhängiger als das allen offenkundige Geschäft im Versandhandel.

Nun zum wesentlichen Fazit: Kennen Sie die Profitabilität von Amazon? Kennen Sie Amazons Gewinn? Kennen Sie die Dividenden der letzten Jahre – also die echte Partizipation eines Aktionärs an der Erfolgsgeschichte? Die meisten Menschen kennen das nicht. An der Kursentwicklung ist erkennbar, dass es aktuell auch nicht sonderlich interessiert. Das Kurs-Gewinn-Verhältnis von Amazon wird für 2020 aktuell auf rund 87 geschätzt. Anleger zahlen also auf Basis der Gewinne der IST-Situation rund 87 der aktuellen Jahresgewinne im Voraus, um sich an dem Unternehmen beteiligen zu dürfen. Ist das günstig und clever?

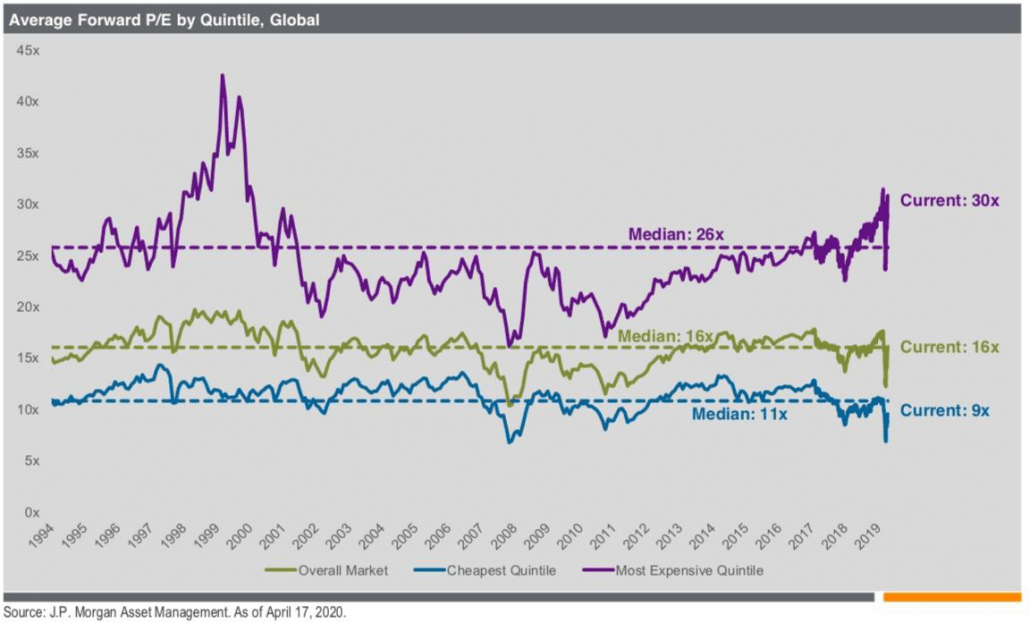

Sie erhalten heute von mir keine Antwort auf diese Frage. Ich wollte anhand dieses Beispiels für Sie greifbar machen, wie die Situation an den Aktienmärkten gegenwärtig ist. Kurse der Unternehmen, die wie Krisengewinner wirken, steigen und haben auch Chancen, noch deutlich weiter zu steigen. Ob der tatsächliche Wert der Unternehmen, also die Substanz und die zukünftigen Gewinne, im Verhältnis zum aktuell zu bezahlenden Preis passt, ist zumindest kurzfristig nebensächlich. Das ist auch gut daran zu erkennen, dass der Preisunterschied zwischen „hochpreisigen“, also gerade beliebten Aktien und den weniger beliebten, jedoch hoch profitablen Aktien selten so groß war wie jetzt. Die günstigsten 20 % können aktuell für ein Kurs-Gewinn-Verhältnis von ca. 9 gekauft werden, während die hochpreisigen 20 % aktuell für das ca. 30-Fache gehandelt werden.

Nun habe ich Ihnen Erklärungen geliefert, aber noch keine Antwort auf die Eingangsfrage gegeben. Ich bin gespannt, ob Sie sich die als Fazit schon selbst beantworten konnten.

Um im Kostolani-Bild zu bleiben, kann man sagen, dass kurzfristig der Hund von der Leine gelassen wurde. Die Liquidität der Notenbanken, die Stützungspakete der Staaten und die Reserven in Geldmarktfonds und anderen Parkpositionen globaler Anleger sind „Leckerlies“, die den Hund sehr weit vorauslaufen lassen. Das Tier ist schon fast außer Sichtweite. Wann wird es zu Herrchen oder Frauchen zurückkommen? Und um hier wieder die Brücke zur Realität zu schlagen: Wie stark werden sich dann die Aktienkurse korrigieren?

Meiner Ansicht nach ist dann nicht auszuschließen, dass die jüngsten Tiefstkurse in der Corona-Krise noch einmal unterschritten werden. Die realwirtschaftlichen Entwicklungen waren selbst zu den Tiefstständen am 18. März (Europa) oder 23. März (USA) noch nicht eingepreist. Es kann auch sein, dass der Hund gar nicht voraus, sondern gleich bis nach Hause gelaufen ist. Dort wartet er nun, bis Herrchen oder Frauchen nachkommen. Dann könnten die Kurse auf noch höherem Niveau für eine Zeit lang, also mehrere Jahre, verharren. Auf dieses Szenario hoffen viele. Sie gründen ihre Hoffnung auf die zuvor geschilderte Liquidität durch die Stützungsprogramme.

Mein Fazit:

Ein weiterer kurzfristiger Kursanstieg durch die hohe Liquidität im Markt ist denkbar. Kurzfristig weiter auf Kurssteigerungen zu wetten, entspricht aber eher der Mentalität eines Spekulanten als der eines Investors. Investoren, denen Substanz und laufende Erträge wichtig sind, brauchen etwas mehr Weitsicht. Doch auch durch den Corona-Wirbel hindurch ist erkennbar, was wertbeständig im Verhältnis zum gegenwärtigen Preis bleiben wird und was langfristig planbare und laufende Erträge verspricht.

Quelle: onvista.de

Quelle: onvista.de