Offene Immobilienfonds: Vorteile, Chancen, Nachteile und Risiken

Immobilien-Investments sind 2021 nach Anleihen und noch vor Aktien die zweit beliebteste Anlageform in Deutschland – man spricht etwas scherzhaft auch von „Betongold“.

Das liegt zum einen daran, dass sie einen Schutz vor der immer kräftiger wachsenden Inflation (sie lag in Deutschland 2021 mittlerweile bei 3,1% im Jahresdurchschnitt) bieten: Wer sein Geld in Sachwerte steckt, entzieht es damit der schleichenden Geldentwertung auf dem Konto.

Allerdings beraubt man sich damit unmittelbar liquider Mittel, die für Konsum oder andere Investitionen zumindest kurzfristig, oft aber auch längerfristig nicht zur Verfügung stehen.

Darüber hinaus bieten Immobilienfonds oft im Vergleich eine gute Rendite bei gleichzeitig hoher Sicherheit in dieser Investmentform – die durchschnittliche Eigenkapitalverzinsung lag in den letzten Jahren bei 3%, einzelne Fonds liegen deutlich darüber.

Die hohe Sicherheit dieser Kapitalanlage-Form liegt nicht nur am einigermaßen berechenbaren und stabilen Marktgeschehen selbst, sondern auch an den gesetzlichen Vorgaben des Kapitalanlagegesetzbuches von 2013.

Das schreibt unter anderem die Risikomischung der Fonds vor, Dokumentations- und Berichtspflichten, die Angaben in den wesentlichen Anlegerinformationen (wAI), ein durchgängiges Risiko- und Liquiditätsmanagement sowie externe Kontrollmechanismen und Bewertungsverfahren.

Diese Sicherheit hat auf der anderen Seite ihren Preis: Über das Agio (den Ausgabeaufschlag) und die Beteiligung an laufenden Kosten holen sich die Emittenten und Vertriebe zurück, was sie aufgrund gesetzlicher Vorgaben an erhöhtem Verwaltungsaufwand in die Produkte und die Beratung investieren müssen.

Viele Kunden des Finanzmarktes legen mittlerweile Wert auf bestimmte Kriterien, die ihre Kapitalanlage erfüllen soll. Immer mehr setzen sich beispielsweise die ESG-Kriterien (Environment, Social, Governance) für eine ethisch und sozial verantwortete sowie ökologisch nachhaltige Geldanlage als beliebter Standard durch.

Bei zahlreichen Immobilienfonds ist es daher inzwischen Usus, dass die Erfüllung dieser Standards extra qualitativ und quantitativ ausgewiesen wird. Allerdings ist man bei offenen Fonds auf Durchschnittswerte angewiesen, während geschlossene Fonds hier spezifischer ansetzen können.

Immerhin sind mittlerweile laut Angaben der Branchenvertretung BVI 16% aller Fondsvermögen (also nicht nur Liegenschaften) in nachhaltigen Investments angelegt.

Immobilien-Investments bringen zahlreiche Steuervorteile mit sich, weil der Gesetzgeber das Bauen und Erhalten/Bewirtschaften von Gebäuden als Grundlage unseres wirtschaftlichen und sozialen Miteinanders unter einen besonderen Schutz bzw. besondere Förderung stellt.

Ob beim Erwerb, dem Verschenken oder der Vererbung einer Beteiligung oder beim Versteuern der Veräußerungsgewinne – mit dem gesamten wirtschaftlichen Lebenszyklus einer Immobilie verbinden sich zumindest Möglichkeiten für Steuervergünstigungen, die allerdings im Einzelfall sachkundig (von einem Steuerberater oder dergleichen) eruiert und evaluiert werden müssen.

Nicht jede Steuerersparnis bringt unter dem Strich etwas, wenn man an anderer Stelle dafür draufzahlt.

Auch wenn Gebäude und Liegenschaften als sehr sichere Geldanlage gelten: Jede Form des Investments ist mit gewissen Risiken und Gefahren verbunden.

Bei offenen Immobilienfonds sind es mögliche Kursschwankungen, generelle Marktentwicklungen, aber auch plötzliche schwere Krisen, die aus Prognosen Makulatur machen können.

Anteile an offenen Immobilienfonds sind in diesem Sinne keine festverzinslichen Wertpapiere, sondern arbeiten mit prognostizierten Wertentwicklungen der Kurse und der dahinter stehenden Liegenschaften.

Leerstände, die Angst vor einer möglichen Immobilienblase, Mietausfälle, unerwartete Ereignisse – der Immobilienmarkt birgt ausreichend Risiken, die sich auch vom versiertesten Fondsmanager nicht aus der Welt schaffen lassen.

Nicht von ungefähr gibt es daher mittlerweile Rating Agenturen, die sich auf das Geschehen auf dem Immobilien-Fondsmarkt spezialisiert haben und die einzelnen Fonds einer Einschätzung unterziehen, anhand derer sich auch wenig kundige Laien über die Performance-Erwartung und Bonität (Kreditwürdigkeit; letztlich: „Investitions-Würdigkeit“) einzelner Fonds informieren können (z.B. Scope Analysis für offene Immobilienfonds).

Das Rating bezieht sich dabei nicht nur auf die Rendite des Fonds (die ohnehin veröffentlicht wird und somit jedem Anleger zur Einsicht offen steht), sondern analysiert auch Faktoren wie die Vermietungsquote der Liegenschaften oder die Finanzstruktur der Investmentgesellschaft.

Auch das Magazin Test (Stiftung Warentest) veröffentlicht in regelmäßigen Abständen Untersuchungen zu Immobilien-Investments, die dem Anleger einen guten Überblick über das Marktgeschehen und seine einzelnen Segmente erlauben.

Weitere Möglichkeiten der Kapitalanlage in Immobilien

Im Prinzip gibt es neben den hier ebenfalls noch einmal genannten Immobilienfonds vier weitere Möglichkeiten, als Anleger im Bereich von Liegenschaften und Gebäuden Geld zu investieren:

- Kauf von Immobilien durch einen einzelnen Investor

Wer über ausreichend Geldmittel verfügt, kann eine oder mehrere Immobilie(n) selbst kaufen. Als alleiniger Besitzer kann er im Rahmen der gesetzlichen Vorgaben weitgehend frei über die art der Nutzung und Bewirtschaftung der Immobilie(n) verfügen.Er trägt allen Aufwand und das generelle Risiko (Mietausfall, Schäden am Gebäude etc.) ist aber auch alleiniger Nutznießer der erzielten Erträge.

- Immobilienanleihen (auch: Hypothekenanleihen)

Bei Anleihen handelt es sich grundsätzlich um festverzinsliche Wertpapiere; der Investor kann also mit regelmäßigen, stabilen Erträgen rechnen. Allerdings wird hier noch einmal unterschieden zwischen erstrangig und nachrangig gesicherten Immobilienanleihen.Während erstere als risikoarm gelten, werden bei letzteren die eventuellen Forderungen aus einer Insolvenz erst nach allen anderen Fremdkapital-Forderungen bedient; sie sind daher mit großer Vorsicht zu genießen.

Im Bereich dieser Anleihen kommen relativ häufig „blind pool“-Angebote auf den Markt, bei denen sich erst im Zuge der Kapitaleinwerbung das genaue Investitionsobjekt herauskristallisiert.

- Aktien von Immobilienunternehmen

Viele Immobilienunternehmen sind als Aktiengesellschaft verfasst und damit an der Börse notiert. Wer Aktien des Unternehmens kauft, erhält so gewissermaßen indirekt Anteil am gesamten Betriebsvermögen der Gesellschaft, und damit auch am Liegenschaften-Bestand.Für die Entwicklung der Aktienkurse von Immobilienunternehmen spielen allerdings nicht nur die momentanen Entwicklungen der Immobilienmarktpreise eine Rolle, sondern viele andere Faktoren wie die Entwicklungen in Konkurrenz-Unternehmen oder generelle wirtschaftliche Aspekte. Erträge bei einem Aktien-Investment werden nicht nur aus Kurssteigerungen, sondern auch aus den möglicherweise ausgeschütteten jährlichen Dividenden erzielt.

- Immobilien-Crowd-Investing

Nicht zuletzt durch das Internet ist es heute ohne große Schwierigkeiten möglich, viele Kleinanleger mit teilweise sehr geringen Summen zu einer großen Schar (und ihre Mittel zu einem stattlichen Betrag) zu bündeln, um gemeinsam ein größeres Immobilienprojekt zu schultern. Oft handelt es sich um Investments, deren Kapitalbindung auf mittlere Fristen begrenzt ist (bis 3 Jahre). Allerdings ist der rechtliche Schutz der Anleger in dieser Investmentform oft nicht besonders hoch. - Immobilienfonds

Im Grunde versuchen Immobilien-Investmentvermögen (egal ob offene oder geschlossene), die Nachteile der anderen Investitionsmöglichkeiten zu umgehen/minimieren und die Chancen zu maximieren: viele Investoren, große Möglichkeiten zur Risikostreuung, sehr unmittelbare Erfolgsbeteiligungen an den dynamischen Entwicklungen vieler regionaler Immobilienmärkte, hohe Rechtssicherheit durch die Vorgaben des Kapitalanlagegesetzbuches.

Wie funktionieren Investments in offene Immobilienfonds?

Wer sein Geld in einen offenen Immobilienfonds investiert, erwirbt sogenannte Investmentzertifikate.

Sie stellen im Grunde genommen Wertpapiere dar, die zwischen Aktien und Anleihen stehen: nicht im eigentlichen Sinne Eigenkapital (wie Aktien), aber auch nicht einfach nur festverzinsliches Fremdkapital (wie Anleihen), sondern erfolgsbeteiligte Anteilscheine an einem Investment-Sondervermögen der Investmentgesellschaft.

Viele offene Immobilien-Investmentvermögen bieten den Anlegern auch einen Sparplan an, mittels dessen im Lauf der Zeit über geringe monatliche Summen ein Beteiligungs-Portfolio aufgebaut wird.

Die Anteilscheine werden in aller Regel mit einem Ausgabeaufschlag (Agio) verkauft, der meist bei etwa 5% der gewünschten Investitionssumme liegt (bei Spezial-AIF häufig niedriger, bei Sparplänen in der laufenden Investitionssumme berücksichtigt).

Die sogenannte Zeichnungssumme (Wert des Anteilscheins) plus Ausgabeaufschlag ergibt den Ausgabepreis.

Während der Haltezeit der Anteilsscheine fallen laufende Kosten von ungefähr 0,2-1,7% der Zeichnungssumme an (meist jedoch unter 1%); sie werden für die laufenden Verwaltungskosten des Asset Management berechnet.

Je nachdem, an welche Bank man sich für die Depotführung wendet, müssen außerdem unterschiedliche Depotgebühren bezahlt werden.

Zu Beginn des Investments sollten Zeichnungssumme und Anteilspreis identisch sein: Der Anteilspreis ergibt sich aus dem Nettoinventarwert (net asset value/NAV) des Immobilien-Portfolios geteilt durch die Anzahl der Anteilscheine.

Bei vielen offenen Immobilienfonds ist es vorgegeben, dass die Anteile mindestens 24 Monate lang gehalten werden und nur mit einer 12monatigen Kündigungsfrist veräußert werden können.

Diese Fristen sollen die Liquiditätsplanung der Investmentgesellschaften erleichtern und sie vor kurzfristigen Engpässen schützen – was letztlich jedem Anleger in diesen Fonds dienlich ist.

Solange man die Anteile des Fonds hält, profitiert man von seiner Wertsteigerung und von eventuell ausgeschütteten Gewinnen. Schüttet ein Fonds die Erträge aus, nennt man ihn „ausschüttend“; werden die Gewinne für neue Investitionen einbehalten, spricht man von „thesaurierend“.

Die letztlich erzielte Rendite ist in beiden Fällen in etwa gleich, allerdings stellt die regelmäßige Ausschüttung für manche Anleger wie Stiftungen oder Pensionskassen ein wichtiges Argument für die Wahl der Investition dar.

Möchte man aus der Investition aussteigen und seine Anteile verkaufen, werden die Anteilscheine zum Rücknahmepreis vom Emittenten wieder zurückgenommen.

Er liegt – vor allem, wenn bestimmte Vertragslaufzeiten vorgesehen sind und sie vorzeitig gekündigt werden – in der Regel etwas unter dem Anteilspreis, insofern in den Anlagebedingungen Abschläge für den vorzeitigen Verkauf / Rückkauf vorgesehen sind.

Informationen und Daten zu offenen Immobilienfonds in Deutschland

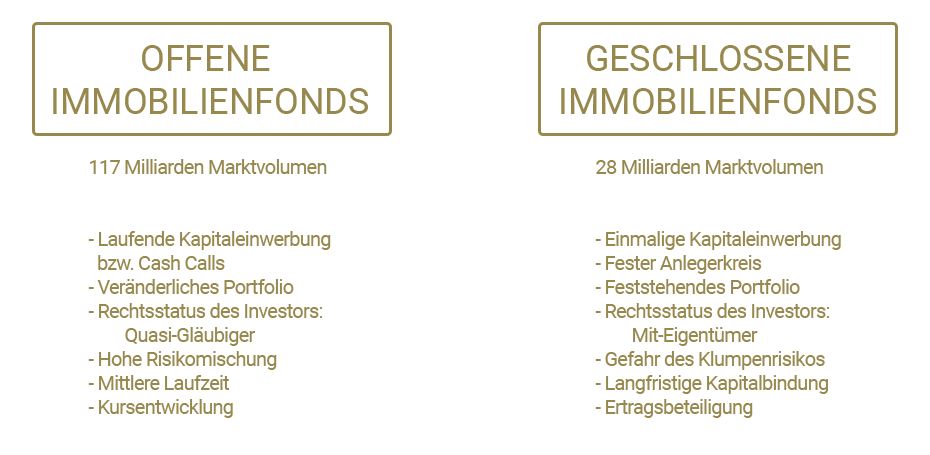

Mit 117 Milliarden Euro Anlagevolumen haben die offenen Immobilienfonds in Deutschland 2020 eine gute Bilanz vorgelegt und die positive Entwicklung der vorangegangenen Jahre weiter fortgesetzt (2019: 109 Milliarden, 2018: 98 Milliarden).

Da der große Schwerpunkt der Investments bei Büro- und Geschäftsgrundstücken liegt, zeigt sich in den Zahlen auch eine große Krisenresistenz der Branche: Trotz Corona-Krise und Home-Office kann nicht von einem Einbruch des Marktes gesprochen werden, wenn auch pandemiebedingt die Renditen der Investments – zumindest vorübergehend – gesunken sind.

Dennoch geht der Trend in vielen Immobilienbereichen immer noch zur Wertsteigerung. Vor allem Wohngebäude in den Metropolregionen München, Frankfurt, Berlin, Hamburg, Hannover und Stuttgart ziehen viele Immobilien-Portfolios mit ihrer dynamischen Entwicklung mit.

Einer Studie des „Bundesverbandes Investment und Asset Management“ (BVI) aus dem Jahr 2021 zufolge, entfallen 55 Prozent der investierten Liegenschaften auf Büro- und Praxisgebäude, knapp 24 Prozent auf Handel und Gastronomie, die nächste Kategorie stellen dann mit nur noch 7% Hotels dar. Der Verband repräsentiert ca. 90% der Fonds und 95% der verwalteten Vermögen.

Viele Fonds-Manager haben in der Krise außerdem schnell auf die aktuelle Situation reagiert und nach Möglichkeit ihr Portfolio im Bereich Wohnliegenschaften ausgebaut; die Branche blickt optimistisch in die Zukunft.

Der größte offene Einzelfonds, „Deka-Immobilien Europa“, ist alleine mit 14,5 Milliarden Euro Anlagevolumen auf dem Markt investiert und gehört mit „Wertgrund WohnSelect D“, „UBS (D) Euroinvest Immobilien“ und „Fokus Wohnen Deutschland“ gleichzeitig zu den Fonds mit der besten Performance über die letzten Jahre (Stand 06/2021).

Weitere big player des Marktes für offene Immobilien-Investmentvermögen sind der „UniImmo: Deutschland“, „Hausinvest“ oder auch der „Real Invest Austria VT“ aus Österreich. Hinter den großen offenen Immobilien-Investmentvermögen stehen gleichzeitig die großen deutschen Publikumsbanken Sparkasse (Deka), Volksbanken-Raiffeisenbanken (Union Investment) und Commerzbank (Hausinvest).

Schaut man sich offene Fonds nach der besten Rendite-Performance der vergangenen Jahre im Vergleich an, kann man gut sehen, dass auch im Bereich der Liegenschaften durchaus unterschiedliche Strategien möglich sind, was die Sicherheitsstufe der gewählten Investments angeht – mit deutlich höherer Volatilität wie bei „Wertgrund WohnSelect D“ (Volatilität 5,26%) konnten in der momentanen Situation sehr gut von der Entwicklung profitiert werden, während konservativeres Fondsmanagement oft nur zu Erträgen in Höhe der Inflationsrate reichte.

Viele weitere Informationen zu aktuellen Marktentwicklungen finden Sie im Internet und erlauben den Vergleich zwischen einzelnen Investment-Möglichkeiten. Neben dem vorliegenden Beitrag über Offene Immobilienfonds finden Sie zahlreiche weitere Beiträge in unserem Investment-Wiki.

– Weitere interessante Themen:

Was ist ein Alternativer Investmentfonds?

Was verbirgt sich hinter dieser lukrativen Kapitalanlage? Erfahren Sie hier, was diese Form der Investmentfonds ausmacht und welche Vorteile Sie dadurch erhalten.

Was ist ein Club Deal?

Erfahren Sie mehr über die Chancen von Club-Deals. Wir ermöglichen Ihnen exklusive Zugänge zu diesen Investments.

Unsere aktuellen Alternativen Investmentfonds

Von uns für Sie geprüft. Finden Sie hier Ihr passendes Investment.