Ein Deal ist eben ein Deal, kein Kauf.

Anders als im deutschen ist am US-amerikanischen Immobilienmarkt ein „Deal“ kein Geschäftsabschluss, sondern ein komplexer Prozess. Vier Schlüsselfaktoren bestimmen diesen Prozess und seinen Ablauf. Wer alle vier Faktoren beherrscht, hat die größten Chancen, am Ende günstig einzukaufen.

Der erste ernsthafte Schritt zur Anbahnung eines Immobiliengeschäfts ist in den USA der Letter of Intent (LOI), die Absichtserklärung. In Deutschland kannte man das früher so nicht, sondern operiert auch heute noch mit Vorverträgen. Das hat sich inzwischen relativiert; ein LOI wird auch bei uns jetzt gelegentlich eingesetzt. Ein LOI ist anders als ein Vorvertrag rechtlich irrelevant. Das gilt in den USA erst recht. Nach dem LOI können Verhandlungen schlicht „einschlafen“, ohne rechtliche Konsequenzen.

Nach dem LOI wird in den USA bei Einigkeit bis zu diesem Punkt ein Kaufvertrag formuliert, der aber anders als in Deutschland ebenfalls rechtlich unverbindlich ist. Nach Zustandekommen dieses (immer noch unverbindlichen) Vertragsentwurfs beginnt die „Due Dilligence“, bei der alles geprüft wird was prüfbar ist – Bewirtschaftungszahlen, Objektzustand, Kaufkonditionen etc. Sind die Details besprochen und geklärt, fließt zum ersten Mal Geld. In der Regel eine Anzahlung unter 10% des Kaufpreises. Diese stellt eine erste, geringfügige Verbindlichkeit her, dass der Deal auch wirklich abgeschlossen werden soll. Doch auch hiernach kann der Deal noch jederzeit ohne schwerwiegende rechtliche Konsequenzen abgebrochen werden.

Erst ganz am Ende wird der Kauf durch die Zahlung der vereinbarten Gesamtsumme rechtsverbindlich. Für Verkäufer ist diese Gepflogenheit durch die langanhaltende Unsicherheit immer eine Herausforderung. Wer diese Gepflogenheiten kennt und sich als Käufer gut darauf einstellt, wird schließlich in den meisten Fällen durch ein preisliches Entgegenkommen belohnt. Folgende vier Faktoren spielen dabei die größte Rolle:

Worauf es ankommt

1. Lokale Vernetzung:

Beim Ankaufen von Bestandsobjekten ist es unabdingbar, gute Informationskanäle in die regionale Geschäftswelt zu haben. Das ist ähnlich wie bei Spitzenpersonal: die relevanten Positionen werden nicht über Anzeigen vergeben. Von den besten Opportunitäten erfährt man, wenn man die richtigen Leute kennt.

2. Ein guter Leumund:

Wer als Immobilienkäufer kein unbeschriebenes Blatt ist, baut sich einen guten Ruf auf, wenn er über mehrere Jahre alles richtig macht. Verkäufer in den USA wissen so einen guten Ruf noch mehr zu schätzen als bspw. in Deutschland. Verlässlichkeit und Verbindlichkeit auf Käuferseite sind aufgrund der dem komplexen Kaufprozess innewohnenden Unsicherheiten sehr hohe Güter für Verkäufer in den USA.

3. Geschwindigkeit:

Wie oben beschrieben, ist der Deal erst mit Zahlung des vollen Kaufpreises ein Rechtsgeschäft. Je kürzer also der Zeitraum zwischen LOI und Kaufpreisüberweisung ist, desto glücklicher sind die Verkäufer. Und dafür sind sie in der Regel bereit, durchaus wahrnehmbare Rabatte zu gewähren. Wer die Due Dilligence gut im Griff hat und ausreichend liquide für einen schnellen Abschluss ist, hat unter Umständen erhebliche Einkaufsvorteile auf seiner Seite.

4. Menschlichkeit:

Der alte Henry Ford muss ständig seinen guten Namen für alle möglichen Weisheiten hergeben, ob er das nun je wirklich gesagt hat oder nicht. Ein Zitat, das ihm ebenfalls zugeschrieben wird, lautet: „Ein Geschäft, das nur Geld einbringt, ist ein schlechtes Geschäft.“ Nichtsdestotrotz kann man das so sehen. Für Amerikaner ist das tatsächlich ein wichtiger Faktor, auch wenn man ihnen immer nachsagt, materialistisch zu sein. Und es macht Sinn: Wer menschlich nicht gut ankommt bei den Leuten, wird auch nach vielen Jahren lokaler Vernetzung selten als erster von guten Gelegenheiten erfahren. Als Ergänzung zum Faktor „lokale Vernetzung“ ist auch die menschliche Nähe zu potentiellen Partnern relevant. Kurzum: Viele Freunde in den richtigen Kreisen zu haben, kann den Ausschlag geben.

Die Quelle der Weisheit

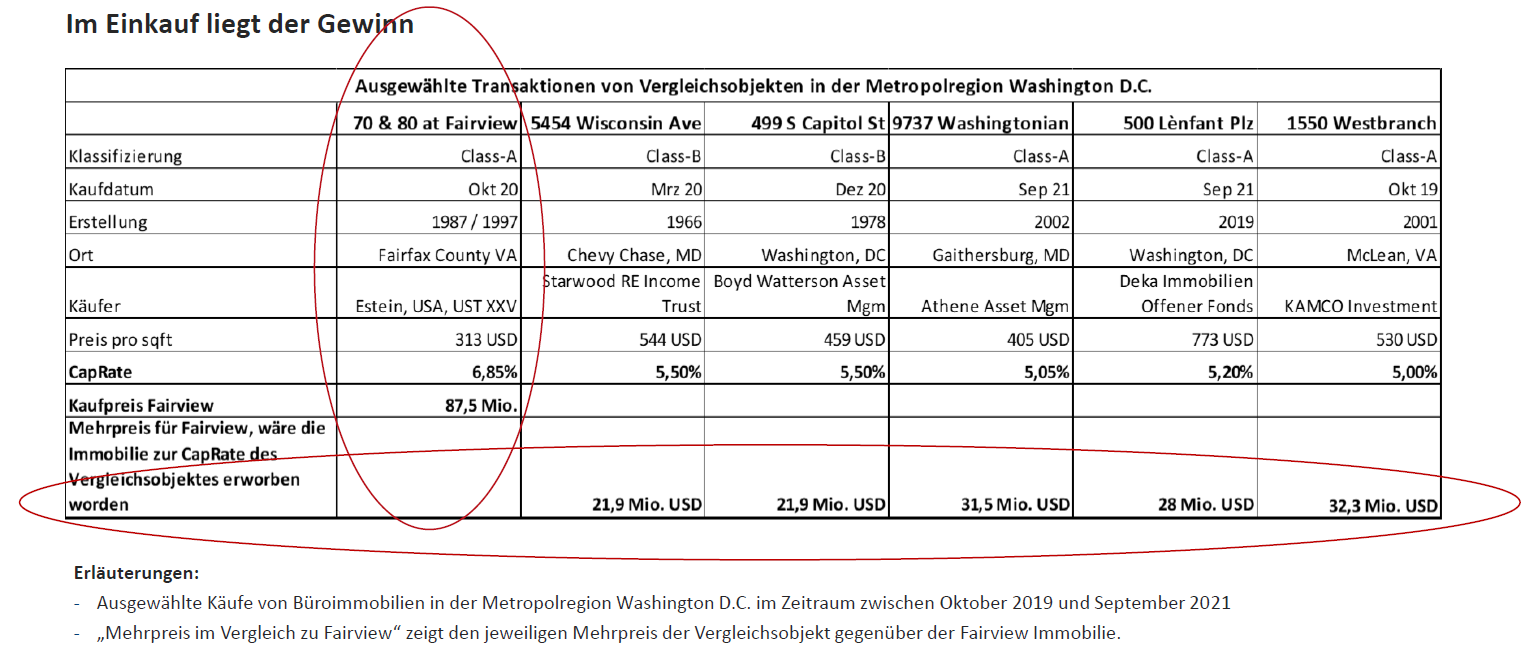

Erklärt haben uns dies alles die Manager der US-Treuhand. Wir wollten einst von ihnen wissen, warum so namhafte Käufer wie Deka-Immobilien rund 20 % höhere Preise für vergleichbare Objekte bezahlen als die US-Treuhand bei der ersten Fondsimmobilie im „UST XXV“ (siehe Tabelle).

Die Erläuterungen dazu, wie der amerikanische Immobilienmarkt funktioniert, waren die Antwort. An dieser Stelle Dank an die US-Treuhand auch im Namen unserer interessierten Leser. Aber natürlich hatten unsere Gesprächspartner einen guten Grund, uns mit diesen Infos zu versorgen. Und der lautet: US-Treuhand bzw. ihre US-amerikanische Schwesterfirma Estein USA beherrschen alle Faktoren für günstigen Objekteinkauf.

- Lothar Estein, Präsident der US-Treuhand-Schwestergesellschaft Estein USA, hat sich seit den 1970er-Jahren einen Namen auf dem amerikanischen Immobilienmarkt gemacht. Die Firma Estein USA ist seit den 1990er-Jahren in der Branche aktiv und hat insgesamt mehr als 6,0 Milliarden Dollar an Gesamtkapital aufgebracht und investiert. Lothar Estein ist zudem US‑amerikanischer Staatsbürger – und verteilt deshalb kein „Stupid German Money“.

- Das Unternehmen Estein USA hat seinen Sitz in Orlando, Florida, im Südosten der USA. Von dort aus werden die US-Immobilieninvestitionen identifiziert, deren Fokus in dieser Region liegt. Diese Marktnähe ermöglicht das effiziente Nutzen von Opportunitäten.

- Bei der Transaktion in Washington mit der Class-A-Büroimmobilie für den „UST XXV“ waren das Abschlusstempo und die dafür erforderliche hohe Liquidität wichtige Faktoren, die Estein USA einen Ankauf mit einer Cap-Rate (vergleichbar zur deutschen Mietrendite) von 6,85 % erlaubt haben. Dies entspricht einem sehr günstigen Ankaufsfaktor von 14,5.

- Lothar Estein ist in der Immobilienbranche im Süden und Osten der USA seit langem gut bekannt, als zuverlässiger Geschäftspartner geschätzt und pflegt Freundschaften in den entscheidenden Kreisen. So eine Stellung in der Branche ist sehr vorteilhaft, auch für die deutschen Anleger der US-Treuhand.