Finanzen verstehen:

Vermögensinflation – wohin mit dem Geld?

Private Equity in Deutschland (2017/2018)*

Private Equity (PE) steht für außerbörsliche Unternehmensfinanzierung und beschreibt im Grunde, wie sich privates Kapital direkt ohne Banken- und Börsenbeteiligung in der Wirtschaft engagiert. In der Praxis geht der Impuls allerdings häufig nicht von den Zielunternehmen aus, die sich ohne Banken- und Börsenbeteiligung finanzieren wollen, sondern von PE-Gesellschaften, die als Finanzinvestoren lohnende Ziele suchen. Es geht dann meist um Unternehmensbeteiligungen auf Zeit. In dieser Zeit des Engagements wird versucht, den Wert eines Unternehmens nennenswert zu steigern. Beim Wiederverkauf soll ein möglichst großer Profit erzielt werden. Man spricht hierbei auch von Unternehmensübernahmen (Buy-outs), weil die Anteilsübernahmen in der Regel bei 75 % oder mehr liegt. Die PE-Gesellschaft übernimmt bestimmenden Einfluss im gekauften Unternehmen und auch wesentliche Managementpositionen.

Das kann zum Wohle aller Beteiligten geschehen – und das tut es in der Regel auch. Aber der Einstieg eines Finanzinvestors ist für Unternehmen und ihre Mitarbeiter immer ein einschneidendes Ereignis, bei dem auch Unruhe entsteht und Ängste aufkommen. Mit den einschneidenden Eingriffen in die Unternehmensstrategien und die Unternehmensstrukturen sind meist nicht alle Betroffenen – Management, Belegschaft, Lieferanten, regionales Umfeld – von Beginn an gleichermaßen zufrieden. Doch oft genug sind solche Veränderungen notwendig, um Unternehmen erfolgreich im Wettbewerb zu halten, manchmal gar überfällig – und „Heuschreckenalarm“ mag dabei ein wohlfeiles Presse- oder Politikerecho sein, trifft aber selten den Kern der Wahrheit.

Das meiste Geld für Private Equity kommt von zahlreichen Privatanlegern

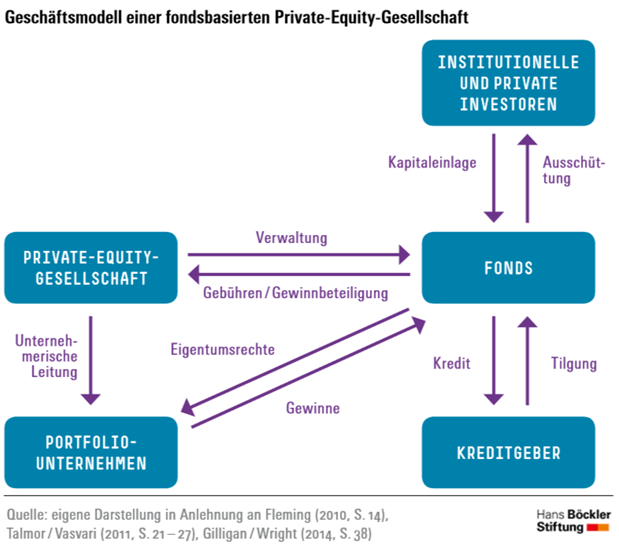

Am deutschen Markt finanzieren sich PE-Gesellschaften überwiegend durch Investmentfonds. Rund 74 % der 183 PE-Gesellschaften, die 2017 in Deutschland Übernahmen tätigten (2016: 139), verfolgen dieses Geschäftsmodell. Dies ist ein enormer Anstieg der Akteure im Markt, wobei besonders die Anzahl ausländischer, schwerpunktmäßig US-amerikanischer Finanzinvestoren wuchs. Die 2017 größte PE-Gesellschaft Waterland PE (Niederlande) leistete acht Transaktionen. Die überwiegende Mehrheit der PE-Gesellschaften sind kleinere Unternehmen, die mit ihren Teams oft nur eine Übernahme pro Jahr bewältigen.

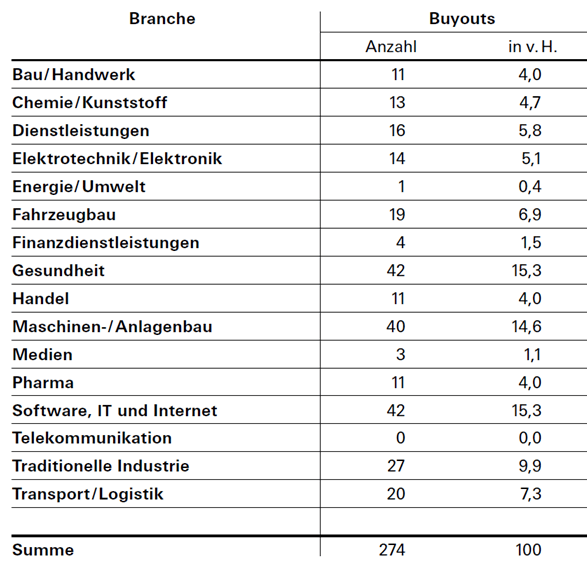

Insgesamt wurden 2017 in Deutschland 274 Buy-outs getätigt. Das sind 29 % mehr als im Vorjahr (212). Das Transaktionsvolumen lag zwischen 21,7 und 24,5 Mrd. Euro (Schätzung aufgrund Minimum- und Maximum-Multiples). Zum Vergleich: Der weltweite Fundraising-Index für Private Equity hatte 2017 ein Volumen von 453 Mrd. US-$. Auch diese Zahlen beschreiben national wie international neue Allzeithochs für den PE-Markt.

Als Hauptgrund für diesen Boom gilt der Kapitaldruck im Niedrigzinsumfeld, der ab 2017 auch voll im PE-Markt durchschlägt und für hohe Unternehmenspreise sorgt. Erste Fachleute sehen in einigen großen Deals bereits Anzeichen für eine Überhitzung (bspw. CeramTec, Stada).

Wer verkauft an wen?

Die Branchen IT, Maschinenbau sowie Gesundheit bilden klare Branchenschwerpunkte, wobei der Anteil im Gesundheitsmarkt 2017 auffällig stark angestiegen ist.

Die größte Verkäufergruppe war in den vergangenen fünf Jahren mit jeweils um die 50 % Anteil die „natürlichen Personen“, d. h. Gründer und ihre Familien bzw. Erben (Tendenz steigend). Hier wird in der Tat häufig auf diese Weise ein Weg zum Ausstieg aus dem Unternehmertum gewählt. Die zweitgrößte Verkäufergruppe bildeten 2017 mit 23 % Anteil die PE-Gesellschaften, zu denen auch die Fonds gehören.

Der Verkauf eines Unternehmens zwischen Private-Equity-Gesellschaften wird Secondary Buy-out genannt. Während nach der ersten Übernahme meist Kostensenkungen, der Verkauf von Randaktivitäten und eine Optimierung des Einkaufs umgesetzt werden, muss für eine gute Rendite beim zweiten Verkauf häufig eine neue Unternehmensstrategie gefunden werden. Secondary Buy-outs bedeuten daher meist weitere Veränderungen im Unternehmen.